Всё про снятие наличных за границей — сравниваем банки, рассказываем про наш опыт из 50 стран + советы, как обезопасить карту от мошенников. Обновили статью и добавили информацию относительно января 2025 года.

Самое кард-френдли место из тех, где мы бывали – Стокгольм. Там даже чаевые официанту можно оставить с карты 🙂 А в Париже я бегала в ближайший банкомат, потому что крем-брюле был уже съеден, и тут внезапно – cash only, sorry. В стрессовой ситуации, разумеется, не до комиссий. И даже если у вас есть карта зарубежного банка, она в таких ситуациях не поможет!

Поэтому лучше всегда:

1) иметь в запасе наличные доллары (лучше нового образца) или евро

2) завести зарубежную банковскую карту, чтобы и наличные можно было снять, и расплатиться где угодно получалось. Карты, выпущенные в России, в 2025 году за границей не работают (исключение — карты МИР, которые принимаются в некоторых странах). «Росссийский» UnionPay тоже больше не котируется, последним под санкции попал «Газпром банк». Мы оформили карту турецкого Denizbank и армянского Unibank — их можно пополнить рублями, и более того, вторая считается кредиткой, за счет чего можно арендовать машину за границей. Правда, на 2025 год армянский банк поднял цену за обслуживание до $300 в год (а было $125).

3) и все же иметь карту российского банка — для проходов в бизнес-залы в аэропортах и хорошей страховки. Мы продолжаем пользоваться премиальной картой Black Premium от Т-Банка (Тинькофф). По ссылке получите бесплатное обслуживание на 2 месяца (но с условием, что до этого у вас не было карты Тинькофф). Подробнее расскажем ниже.

4) На заметку: для оплаты отелей за границей не обязательно нужна зарубежная карта. На сервисе Трип.ком можно оплатить картой МИр, выпущенной российским банком. А авиабилеты на Авиасейлс.

Содержание

Какие доллары брать в поездку?

Итак, один из верных способов не остаться без налички за рубежом — это взять ее с собой. Помните, что если выезжаете за пределы России с валютой, то разрешено вывозить наличные в размере ДО $10 000 (или эквивалента в другой валюте) на человека.

Купить валюту в России — доллары, евро — можно практически в любом банке. Советуем предварительно поискать в интернете организации, где курс не более 7-10% от биржевого. Из личного опыта в декабре-2024: в банках доллары есть, но сложно найти купюры нового образца. Пришлось пройтись по трем банкам, чтобы «собрать» на поездку.

Наверняка вы слышали новости последних месяцев, доллары старого образца в такой-то стране отказываются менять на местную валюту. Это не совсем так, но без огня дыма не бывает. Поэтому мы решили сделать этот небольшой раздел, который, надеюсь, будет вам полезен.

Что такое «старые доллары»? Это купюры, выпущенные до 2009 года. «Новые доллары», с которыми ноль проблем, это те, что от 2013 года и позже.

Какие доллары не принимают за границей (или по невыгодному курсу)? На январь ситуация такая:

- Турция — если летите на отдых в Турцию, берите купюры нового образца. Найти обменник, принимающий старые доллары, можно, но потребуется час свободного времени (или как повезет).

- ОАЭ — обменник, принимающий старые купюры, найдется достаточно быстро; курс будет чуть хуже, совсем не критично.

- Таиланд — старые доллары принимают, но курс на них делают ниже. При этом дополнительно на купюры номиналом 50 долларов и меньше — курс еще ниже. Поэтому выгоднее всего ехать в Таиланд с 50 и 100 долларовыми новыми банкнотами.

- Шри-Ланка и Индия — также берут без проблем старого образца, но по чуть более невыгодному курсу.

- Египет — проблем особых нет; важно, как почти и везде, состояние долларов — не мятые, без помарок, цельные.

- Грузия — принимают все.

- Вьетнам и Китай (Хайнань) — как и в Таиланде, курс для старых долларов ниже.

- Индонезия (Бали) — старые доллары могут и вовсе не принять, а мест с равным новым купюрам курсом нет.

- Куба — настоящее раздолье для избавления от «некотируемых» долларов: на острове примут что угодно.

- Мальдивы — могут быть проблемы с купюрами старого образца.

Есть ли сейчас карты со снятием наличных за границей без комиссии?

На российском рынке банковских услуг это актуально ТОЛЬКО для карт платежной системы МИР. И 11 стран, в которых их принимают (даже в 2025 году).

С таких карт снятие наличных за границей может быть без комиссии, согласно условиям банка. Однако, стоит знать, что любой «МИР» выдает за рубежом только местную валюту — той страны, в которой вы находитесь. Доллары или евро добыть не получится.

|

|

В магазинах мы стараемся платить банковской картой

(предварительно ставим лимиты в приложении)

Что касается зарубежных карт и счетов — которые все еще можно открыть, но со сложностями — то фразу «без комиссии» можно забыть. Да, банк может не извлекать для себя выгоду из ваших попыток разжиться наличкой, но вы все равно теряете проценты на обмене рублей на валюту между счетами, плюс проценты за конвертацию при снятии или оплате в любой стране, где в обиходе не доллары или евро.

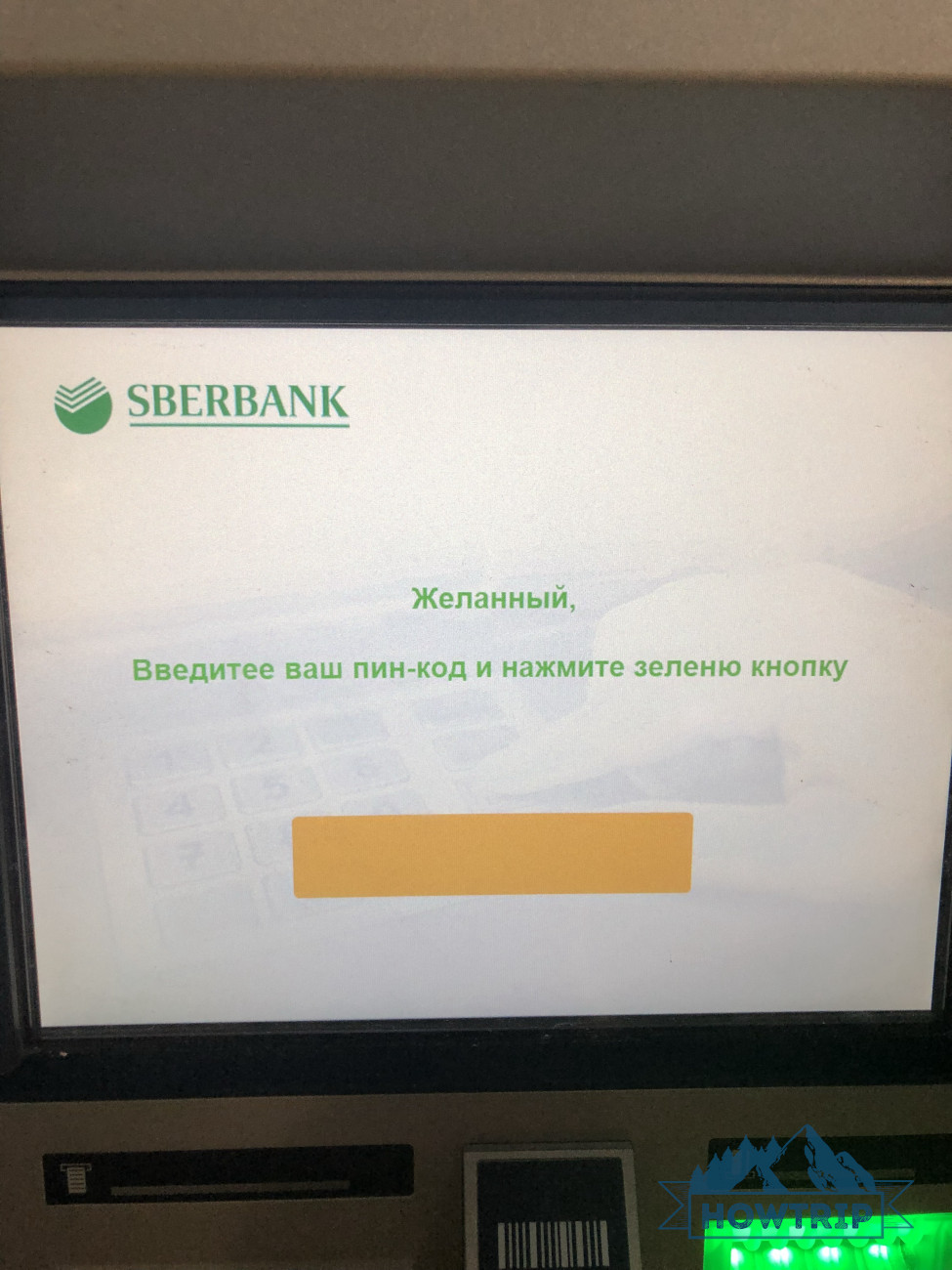

ВАЖНО! Во всех случаях имеется в виду, что комиссия за снятие отсутствует со стороны банка, выпустившего карту. Иностранный банкомат, перед которым вы стоите, тоже может списать комиссию — просто за использование. Если хотите избежать подобного, внимательно читайте надписи на экране — как правило, об этом предупреждают.

С зарубежных карт мы наличные практически не снимаем. Проще заранее купить доллары в банке в России и взять с собой. Но если ОЧЕНЬ понадобится, то мы сделали для себя сравнительную таблицу с комиссиями, оставим и тут:

Самые популярные дебетовые карты для путешественников из России:

| Карта | Комментарии по карте | Стоимость обслуживания |

| Black или Black Metal от Т-Банка (Тинькофф) | • от 3000 рублей — считайте эквивалент в местной валюте Лимит: до 100 000 рублей в месяц; Сейчас мы пользуемся Black Metal — премиальной картой без минимальных лимитов на снятие; за границей она работает в 11 странах, только если это вариация МИРа. С ней получаем проходы в бизнес-залы аэропортов от Everylounge. |

Карта с бесплатным обслуживанием при поддержании баланса не менее 50 000 рублей. Black Premium или подписка Т-премиум с бизнес-залами и отличной страховкой путешественника (которая РАБОТАЕТ в любой стране!) стоит 1990 рублей в месяц или бесплатно при соблюдении условий банка. или 99 рублей в месяц Мультивалютная, но это особой роли не играет |

| Выбор многих туристов. Если не хотите читать дальше, наше заключение: до сих пор, в 2025 году, это одна из основных наших карт | ||

| Alfa Travel от Альфа Банк | • до 100 000 рублей бесплатно — считайте эквивалент в местной валюте • лично картой не пользовался, за границей она также не работает (если это не МИР), но можно получить хорошую страховку и проходы в бизнес-залы, по аналогии с Т-Банком |

Бесплатное обслуживание. Чтобы получить проходы в бизнес-залы (2 прохода в месяц, 12 в год), на счетах должно быть от 3 млн рублей. Или тратить от 200 000 рублей в месяц, и тогда держать на счетах от 2 млн рублей. |

| Denizbank в Турции | • лучше этой карты для снятия наличных за границей в 2025 году мы пока не нашли • комиссия за снятия за рубежом: 2,2% от суммы |

Бесплатно, но для открытия последнее время все чаще просят положить более $10 000 на вклад или просто отказывают в открытии без ВНЖ. На территории Турции в банкоматах и офисах снятие долларов или евро без комиссии. Мультивалютная |

| UniBank в Армении | • раньше открыть можно было в Армении за 3 рабочих дня, сейчас лучше уточнять в чатах (все меняется очень быстро) • комиссия за снятия за рубежом: 1,3% от суммы |

Обслуживание 30 000 рублей в год, что недешево (в 2024 году было 15 000 рублей) Cнимать доллары или евро на территории Армении можно только в офисах Мультивалютная |

| Фридом Финанс, Казахстан | • комиссия за снятия за рубежом: 2% от суммы + 1500 тенге | Бесплатное обслуживание Мультивалютная |

Зарплатные карты любого российского банка, карты Сбербанка — не подойдут для поездок за рубеж (если это не МИР). Нужно заранее подготовиться, чтобы наличных за границей хватило на срок поездки. В некоторых странах (в Турции, например) можно отправить рубли с российской карты и получить наличную местную валюту через Золотую Корону.

Помимо комиссии, имеется и другой фин.нюанс — это страшное слово «конвертация». В 2025 году она вышла на новый уровень — при резких скачках курса доллара, обмен в зарубежных банках (например, Юнибанк, Фридом или Deniz) подскакивает еще выше. Банки таким образом перестраховываются. Если официальный курс резко подскочил с 95 до 105 рублей за доллар, то банки могут менять и по 120. Исходя из этого, старайтесь не менять валюту на панике.

Как происходит конвертация с карты?

В 2025 году этот раздел хоть и важный, но комиссии и конвертации немного отошли на второй план. Сейчас самое важное — просто быть платежеспособным и не остаться без денег за границей.

|

|

Снимаем наличные в банкомате Марракеша

Читаем внимательно.

Конвертация есть не что иное, как перевод одной валюты в другую. Вот смотрите, подходим мы к банкомату в какой-нибудь Испании и хотим снять 100 евро с долларовой карты Фридом. Что происходит?

EUR-USD

| Иностранный банк делает запрос в платежную систему (€100) | → | Платежная система (Visa, MasterCard) отправляет запрос в ваш банк | → | Банк карты переводит €100 в доллары по своему курсу (а он везде индивидуален) | → | Банкомат выдает наличными €100 |

А если в цепочке участвует редкие деньги, например, необходимо снять в Турции 1000 лир? Так как платежная система (Visa, MasterCard) всегда отправляет запрос в ваш банк только в евро или долларах, то:

МЕСТНАЯ ВАЛЮТА—USD

| Иностранный банк делает запрос в платежную систему в местной валюте (1000 лир) | → | Платежная система (Visa, MasterCard) пересчитывает 1000 лир в доллары по своему курсу | → | Платежная система (Visa, MasterCard) отправляет запрос в долларах в ваш банк | → | Банкомат выдает наличными 1000 лир |

На долгосрочную перспективу и частые поездки можно заморочиться еще больше. Свести количество конвертаций к минимуму (в идеале к 0 или к 1). Для этого надо открывать счет в банке за границей, который поддерживает мультивалютность — и завести карту именно в долларах или евро (Фридом, Юнибанк). Совсем идеал — получать на них зарплату в валюте, но это почти невозможный сценарий (и влекущий за собой налоги).

Именно поэтому мультивалютная банковская карта – находка для путешественников. В поездках нужный счет мгновенно привязывается к карте после простейших манипуляций онлайн в приложении.

Все эти карты сейчас не работают за границей

Оплата картой за границей проходит по тем же схемам, что и снятие налички.

Еще подробнее про то, у какого банка процент на остаток больше, кэшбек на билеты/отели круче и приорити пасс выгоднее, мы писали в другой статье – лучшие банковские карты для путешествий.

Наш опыт снятия наличных за границей

|

|

Когда-то в Белграде (Сербия) мы снимали деньги в банкомате Сбербанка в аэропорту

Для снятия наличных за границей в 2025 году мы редко, но используем две основных карты — Юнибанк и Дениз банк, и привязанные к ним долларовые или евровые счета, которые, в свою очередь, пополняются рублями. Сложно! В Европе снимаем евро с € счета без конвертации, в других странах — местную валюту с $ счета с единоразовой конвертацией.

Особых сложностей обычно не возникает. Переводим банкомат в режим английского языка, внимательно читаем надписи на экране. Если терминал сообщает о комиссии (своей собственной, у Юнибанк/Дениз мы и так знаем и держим это в голове), по возможности ищем другой. Если деньги нужны срочно – дополнительно раскошеливаемся. В Таиланде, например, всегда есть комиссия за снятие в размере 220 бат.

Хотя для снятия наличных Тинькофф банком за границей сейчас не воспользуешься, то для проходов в бизнес залы (от 2 в месяц на человека) и получением хорошей страховки в путешествие вполне себе можно. Мы пользуемся Тинькофф Металл уже 5+ лет.

Если соберетесь в Европу, у нас есть неплохие гайды — про Будапешт, Прагу.

Как обезопасить свои деньги за границей?

|

|

Кроме нескольких банковских карт мы всегда стараемся брать с собой наличные

Присказка: в далеком 2008 году мы, студенты, ездили по программе Work&Travel на лето. Валюта на первые недели жизни была куплена заранее в Сбербанке, в кассе, по паспорту. Везли, рассовав по совету родителей по 5 разным местам (в нижнем белье, в том числе)). В 2025 году мы снова вынуждены прибегать к подобным ухищрениям. Запас налички в валюте иметь необходимо!

— Установите лимиты на снятие наличных и покупки. Во Фридоме, например, можно не только установить ограничение по сумме, но и по стране нежелательных операций. Несколько раз лимит в 100 долларов спасал нас в поездках по США и Бали – которые, по нашему опыту, оказались самыми «криминальными» по делам с картами. Скиммеры пытались списать крупные суммы, но лимиты прочно стояли на страже наших средств.

— Можно временно блокировать карту, если она используется только иногда (для оплаты отелей и авиабилетов, к примеру). Опять же, если это позволяет приложение, не в банк же звонить. Даже Юнибанк наконец-то сделал это в приложении (у меня был опыт с ними, когда пришлось звонить и блокировать карту, в тот момент, когда злоумышленники снимали деньги). Спасибо хотя бы, что звонить можно в мессенджере и не тратиться на бешеный роуминг.

— Старые-добрые советы с 2000-х тоже все еще актуальны: загораживайте клавиатуру при вводе пина, не держите все деньги в одном месте, не снимайте наличные в банкомате в темное время суток в сомнительных районах с плохой репутацией. А также (из нашего недавнего опыта) не оплачивайте отель картой на их сайте, тем более, если это не сетевой отель. У нас так в Италии своровали данные карты, и пришлось платить $200 за восстановление карты. Теперь cvv у нас заклеен, а карту используем только для оплаты на известных сайтах и агрегаторах. При этом на Букинге ВСЕГДА ставим галочку оплаты внутри агрегатора, без обработки платежа отелем.

Какие ограничения могут быть? Наши советы

|

|

Так выглядит местная валюта (динары) в Сербии

Снятие наличных за границей: а сколько можно максимально? Мы обычно обходимся суммами $100-$200, максимум $500 за раз, но разные бывают запросы и ситуации.

Помимо лимитов, установленных банком, банкоматы также могут установить ограничение на снятие. Эта сумма прописана на дисплее при вводе данных. «Обмануть» терминал можно, повторно вставив карту и запросив деньги еще раз.

✓ В ряде случаев очень пригодится кредитная карта (или дебетовая, которая бьется как кредитная) – например, часто аренда авто без кредитки невозможна. Хотя есть сервис Локалрент, который позволяет бронировать машины за границей с российской картой. Также иногда просят заморозить депозит отели.

✓ Заведите мультивалютную карту или купите наличные доллары и евро заранее в России.

✓ Заранее обеспечьте безопасность своих денег за границей: лимиты, оповещение банка о поездке – must have.

Конечно, сейчас на рынке не так много предложений зарубежных карт, которые можно получить с российским паспортом. Если говорить о том, чем среднестатистические туристы могут пользоваться с максимальной отдачей, из простых вариантов самая универсальная и выгодная карта, на наш взгляд, Тинькофф Блэк Металл.

Копирование материалов запрещено. Частичное цитирование разрешено только с обязательным указанием прямой, активной и открытой к индексации гиперссылки на howtrip.ru.

Привет! Мы - Игорь и Ирина, а HowTrip - наш проект о путешествиях.

Привет! Мы - Игорь и Ирина, а HowTrip - наш проект о путешествиях.

в каких странах Европы можно снять валюту доллары в автомате или банке более 500 долларов в день с иностранной карте дебит типа VISA

DenizBank. Не мультивалютная Master Card в Испании не работает к какому бы счету не привязывал. $. Euro, Турецкие лиры. Горячая линия говорит, что все отлично — факт, если бы не наличные — идти на паперть!

Подскажите пожалуйста, в Сербии вы пользовались банкоматом Сбербанка в 2024 году или ранее. Везде пишут, что в этом году нет нигде в Белграде банкоматов Сбера?

Добрый день. Спасибо за полезную статью!

Вопрос: с банкоматов каких банков за границей (не Турция) вы снимали наличные по карте Денизбанка?

Здравствуйте! Да много где — вот вчера в Абу-Даби в ADCB. До этого в Бухаресте, много где в Европе. В этом плане она не подводит.

А какой счет при этом используете? Лировый?

Нет, долларовый или евровый (там и лежат деньги).

Здравствуйте!

В каких банкоматах Казахстана Вы снимали наличку без комиссии со стороны банкомата?

Иногда они об этом не пишут, неприятный сюрприз..

Здравствуйте!!

Совсем запуталась в картах…

Вроде бы была информация, что ни виза ни мастер кард не работают заграницей вообще, как тогда можно снимать деньги с тинькофф блэк и тд.? или снимать с некоторых российских карт можно, но нельзя оплачивать ничего, например счет в кафе?

Я собираюсь в Стамбул в марте и думаю, как лучше поступить и стоит ли открывать какую-либо карту в местном банке, так как я еду всего на 4 дня…

Но после осенью хотела бы оформить визу в Англию, и как я поняла, её нельзя оформить без счета иностранного банка..

Подскажите пожалуйста! Заранее спасибо!!

Здравствуйте.

Немного неверно выразились, российские Визы, Мастеркарды, Мир не работают за границей и снять наличные с них нельзя. Сейчас нужно либо заводить иностранный счет, либо карту Юнионпей. В Турцию можно и с небольшим количеством валюты поехать, тем более на 4 дня. Но для виз да, лучше бы открыть счет в Турции. Мы с ним подавались на австралийскую визу — все приняли.

Добрый день, спасибо за ваши статьи. Подскажите есть ли описание про то как оформить онлайн карту Казахстана Фридом, указанная ссылка ведёт на ту же статью в которой и указана. Интересен ваш опыт по открытию и использованию (если таковой имеется)

Здравствуйте. Спасибо за комментарий, поправили ссылку. А Фридом как открыл лавочку с картой, так сразу и прикрыл 🙂 Мы не успели оформить.

Здравствуйте! Подскажите пожалуйста, не очень понятно про карту тинькофф. Каким образом вы ей пользуетесь? Если платежные системы виза и мастер кард вне России не работают.

Здравствуйте! Чуть ранее еще осенью работали карты МИР, сейчас тоже в Армении вроде работают, например. А вообще по России пользоваться можно, для онлайн-платежей, ну и валюту переводить (SWIFT работает у них), плюс страховка за границей хорошая.

Здравствуйте. Можно ли снять доллары с долларовой карты не Российского банка в Таиланде и на Филиппинах. Спасибо.

Здравствуйте! Не поверите, но мы сейчас на Филиппинах :)) С турецкой карты мы снимаем местную валюту. Банкоматы, которые бы выдали доллары, пока не видели.

Ирина, добрый день! А что значит оформляйте UP не в санкционном банке? Если у меня UP от РСХБ — она не будет работать заграницей? (например, в Непале)

Может быть вы сможете подсказать выход из ситуации?

Потребность — быть в Непале с наличными долларами

Маршрут — Мск-Дубай (транзит)-Катманду

Есть карты Visa и МИР

Здравствуйте. Конкретно сейчас UP не кажется решением проблем оплат за границей. Про РСХБ много сообщений, что карта совсем не работает для онлайн-платежей, а про оплату и снятие налички на месте в других странах пока нет информации. Можно разве что удостовериться на сайте UP, есть ли в Непале/Дубае вообще банкоматы, поддерживающие эту платежную систему.

Снятие долларов сейчас — это боль. Из более-менее реальных способов остались самые безумные: искать человека, у кого есть доллары, но ему нужно отправить в Россию рубли, и совершать с ним «обмен», или с карты Мира снимать в Дубае дирхамы и переводить их в обменнике в доллары (с Мира можно снимать только местную валюту).

Здравствуйте! Работает ли карта union pay в Турции? Можно ли снять евро в банкомате с Евро карты? Будет ли комиссия? Аналогично по долларами. Спасибо. Для меня это очень важно знать. Решается вопрос поездки.

Здравствуйте. Пока по этим вопросам ооочень мало информации, к сожалению.

Единственное, что точно можно сказать, оформляйте UP в несанкционном банке (рсбх и газпром под санкциями). И что в Турции за снятие долларов/евро будет комиссия в 3-5%. Я видела сообщения, что в Анталье up работает для оплаты в больших супермаркетах. Про снятие наличных не встречала.

На счёт Вашей оды карте Тинькофф Блэк. Платить в евро удобно, спора нет. Особенно если счёт в карте в евро. Но если снять! Испания. Первый раз все было нормально. Банкомат снял комиссию 1,8€. Второй раз выдал 600€ снял 697! При этом с какого-то перепугу сначала конвертировал в доллары! Третий раз выдал 600€ а снял 640! И опять через конвертацию! В Тинькофф только руками разводят! Предупредили бы если — не связывался с ними! Спокойно привёз бы наличку, которая бывает просто необходима!

Добрый день! Во-первых, вы видимо снимали с рублевого счета когда была конвертация, да? Иначе конвертации быть не может (если снимать с евро счета — евро). Либо там вы нажали кнопку при выборе валюты не ту (в банкоматах такое бывает, спрашивает с какой валюты снимать и нужно внимательно нажимать). Во-вторых, огромная комиссия может быть только со стороны банков в Испании (некоторые банки дают почти без снимать как в вашем первом случае, а некоторые могут ломить конскую комиссию), но об этом, как правило, банкоматы предупреждают заранее когда снимаешь наличные и показывают итоговую сумму и просят подтвердить ее! Например в Турции, мы недавно были и снимали наличные также с Тинькофф, есть буквально несколько банкоматов, которые дают без комиссии. Все остальные обдирают 6-10% (другими словами не скажешь), но ВСЕГДА об этом идет предупреждение. И тоже самое про конвертацию, некоторые банкоматы спрашивают про валюту.

Ирина, добрый день!

У вас был опыт снятия наличных ЕВРО в банкоматах Турции без комиссии? С лирами схема ясна, но вот с евро пока еще есть вопросы. Спасибо!

Здравствуйте! В Турции есть банкоматы на выдачу евро (обычно на них есть значки $ или €), но точно будет комиссия около 3%. Надеюсь, вы снимаете евро с валютного счета, не с рублевого, иначе конвертация выйдет безумной.

Добрый день!

Спасибо за ваш труд.

Есть несколько вопросов.

Там где вы пишите про конвертацию, вы пишите, что банк переводит евро в рубли.

Это точно так ?

Разве не рубли переводятся в евро?

Где я могу посмотреть курс по которому будет происходить конвертация, например если я снимаю дирхамы в Эмиратах с рублевого или долларового счета?

Правда ли, что конвертация будет по курсу, который будет через несколько дней после получения наличных, и если курс изменится, до даже через 5-6 дней у меня возьмут недостаток?

Добрый день! Все ваши вопросы зависят от конкретно банка 🙂 Поэтому лучше задать в поддержке вашего банка их, там точно скажут.

А вообще, бывает тройная конвертация (это про евро в рубли), курс можете посмотреть у своего банка, и по изменению курса — да, верно. Можете оформить карту Тинькофф блэк или Метал (по ссылке бонусы), открыть счет в дирхамах и платить напрямую, тогда никаких проблем с конвертациями не будет. Да и снимать наличные можно будет без комиссии напрямую.

Здравствуйте! Спасибо за комментарий! Так как сами услугами ВТБ не пользуемся (у нас другие банки из текста), не знали что условия поменялись! Во-первых, раньше было бесплатное обслуживание карты при тратах от 5000 рублей (сейчас от 10000), и возможность не платить комиссию за снятии при обороте 75 000 — сейчас это видимо отменили, в описаниях условий тоже не нашли информации, в тексте уберем!

Добрый день! Просто далеко не все валюты есть в Тинькофф. И если едете в не очень популярную страну, то лучше конвертировать в местную с долларового/евро счета.