Подборка наиболее выгодных банковских карт для путешественника. Рассказываем о наших фаворитах, помогающих если не экономить в поездках за границу, то хотя бы нормально оплачивать услуги! Лучшая банковская карта в 2025 году для путешествия — это та, которая работает за рубежом (первый критерий)! Уже таким образом она будет экономить кучу денег 🙂 Второй критерий выбора карты — легкость ее пополнения.

Наши странствия по миру равняются почти 10 годам и 55-м странам, так что опыта в денежном вопросе в поездках много (за последние пару лет пришлось еще сильнее погрузиться в этот вопрос). И хотя мы всегда берем с собой немного долларов/евро наличными (сейчас это правило вышло на 1-е место), основной акцент все же делаем на карту, и не одну.

Итак, какие же они, лучшие банковские карты для путешествий? Давайте посмотрим чуть подробнее!

|

Обновление от января 2025. Во-первых, на некоторые российские банки, упомянутые в этой статье — ВТБ или Сбер — наложены санкции. Я не стал их убирать, просто добавил актуальную информацию по банкам, которыми я начал или продолжаю пользоваться. Как минимум, от Сбера (в рамках пакета Сбербанк Новый Премьер или ВТБ Привилегия) за границей можно брать хорошие страховки и проходы в бизнес залы. Во-вторых, все карты Visa и Mastercard, выпущенные любым российским банком, не работают за границей (но продолжают работать внутри России). Еще и карты МИР не работают. С UnionPay тоже большие вопросы — после санкций на Газпромбанк. Что делать?

|

Содержание

Какую банковскую карту выбрать? Кратко о нашем выборе

|

|

Если быть кратким, в нашем арсенале сейчас (обновлено на январь 2025 года от простого к сложному):

- Карта с пакетом Тинькофф премиум — по ссылке 2 месяца бесплатно. Она у нас до сих пор одна из основных! Пластиковая карта сама по себе сейчас бесполезна за границей, но мы отдаем предпочтение банку из-за множества путешественнических «плюшек» в виде кэшбека, бесплатных проходов в бизнес-залы аэропортов, бонусов на покупку авиабилетов. К примеру, мили от AllAirlines я часто использую для оплаты интернета в путешествии. Также, разумеется, можно переводить платежи в Армению и Турцию, использовать премиальную страховку (что стоит немалых денег, особенно с 3rd party liability в виде $3000 при аренде авто — как минимум раз мне это сэкономили 50 000 рублей). В общем, для поездок за границу оформить советую, хотя бы на 2-3 месяца, а потом если что закрыть. У меня же она как основная карта уже 10 лет (начинал с обычного тарифа блэк).

- Вторая «основная карта» это турецкая банковская карта от DenizBank — она просто позволяет платить везде (ну почти везде), как оформлять и пополнять я писал в этом гайде, почитайте его. Правда недавно они прислали мне «письмо счастья» с требованием предоставить ВНЖ (которого у меня нет), из чего я делаю вывод, что скоро они этот счет прикроют — моему знакомому просто отключили без уведомления, у него было 0 на счету долгое время.

Upd. На январь 2025 пока что не закрыли. Но пользоваться этим счетом я стал заметно реже, оплачивая буквально несколько услуг. - Еще одна важная карта (оплачиваем Airbnb, Booking, авиабилеты, берем в аренду авто) — карта Армянского банка Unibank. Карту мы пополняем рублями через Тинькофф банк (через посредника), хотя последнее время вариантов стало меньше. Последнее время смущает только курс конвертации из рубля в доллары — он будет НЕ совсем биржевой (но терпимый, относительно, конечно). Статью о карте не писали, оформить ее наверное еще можно, но лучше почитать телеграм-чаты или форумы. Также появились варианты пополнения через драмы в Тинькофф напрямую, но курс, конечно, плохой (потери около 10-12%).

- Четвертый вариант в моем поле зрения — скорее всего самая простая в оформлении (особенно если у вас есть друг с этой картой) это карта Фридом в Казахстане. Спрашивайте своих знакомых/друзей, Фридом иногда дает ссылки «пригласи друга» и можно оформить карту удаленно, а потом заказать себе пластик. Также можно попробовать оформить банковскую карту в Беларуси.

- Карта Union Pay, которую мы оформили в России в одном из банков (и долгое время пользовались за границей) перестала работать зарубежом. Одни из последних банков, кто выпускал, тоже попали под санкции (Газпромбанк и Примсоцбанк). Поэтому, насколько я знаю, оформить карту Юнионпей, чтобы она работала за границей, сейчас не получится.

Предложений от банков – великое множество, также как и пакетов услуг по каждому, но если вы планируете расплачиваться картой в магазинах, ресторанах и снимать наличные, то обращать внимание следует на конкретные цифры:

- курс конвертации валюты

- комиссия за трансграничный платеж (т.е. если организация, которая проводит операцию по карте, находится за пределами страны, где выпущена ваша карта).

- комиссия за снятие наличных в стороннем банкомате (я стараюсь этим не пользоваться)

- можно конечно упомянуть процент на остаток денежных средств и кэшбек, но сейчас это особо не актуально, к сожалению

Конвертация валюты за границей (из $/€ в рубли/драмы) не всегда происходит по курсу ЦБ. Точнее, почти никогда. Каждый банк накидывает несколько процентов сверху, а некоторые «добивают» комиссиями за трансгран и снятие наличных в чужих банкоматах. Но запомните — всегда на сервисах выгодно выбирать валюту страны, в которой оплачиваете услугу и чтобы ваш банк сам провел конвертацию.

Какую банковскую карту лучше выбрать в зависимости от этих пунктов? Вот, на наш взгляд, наиболее приемлемые варианты.

| Название | Условия | Описание |

| 1. Tinkoff Black или Tinkoff Black Metal | Процент на остаток: до 14% на накопительном счете Кэшбек: до 20% деньгами |

Выбор редакции уже лет 10. Используем премиальный тариф — выгоден хорошей страховкой и проходами в бизнес залы. С должной долей хитрости можно опробовать бесплатно (читайте спецраздел в тексте или переходите по ссылке!) |

| 2. Tinkoff All Airlines, кэшбек на авиабилеты/отели | Процент на остаток: нет Кэшбек: до 10% милями |

Осторожно: кредитка. Но с ней быстро копятся мили, которые можно потратить на авиабилеты или интернет за границей |

| 3. Deniz Bank в Турции — неплохой вариант для оплаты за границей |

Процент на остаток: нет Кэшбек: нет |

В Турции можно снимать доллары/евро/лиры в банкоматах. Не получится оплатить иностранные сервисы (Airbnb, Booking). Пополнять из России можно. |

| 4. Фридом Казахстан | Процент на остаток: 1-2% Кэшбек: нет |

Выбор редакции. Удобно пополнять, хороший курс конвертации, можно провести операции через Цифра банк. |

| 6. UniBank в Армении — мы открыли после турецкой карты |

Процент на остаток: нет Кэшбек: нет |

Долгое время был лучшим вариантом, можно оплачивать иностранные сервисы, а пополнять рублевыми переводами через банки посредники. |

Выгодные карты для путешествий (подробнее про каждую)

Основные карты путешественника

Мы рассказываем лишь о тех картах, что приметили для себя за годы путешествий. Те, которыми пользуемся сами, мы обязательно выделим, об остальных – сложилось неплохое впечатление из консультаций с сотрудниками и отзывов на форумах. В 2025 году убрали часть карт санкционных банков и добавили некоторые карты зарубежных, которые можно открыть более менее легко (но этот момент всегда уточняйте самостоятельно на форумах или в чатах). Можете написать свой опыт в комментариях, особенно интересно про карты казахстанских и белорусских банков.

1. Tinkoff, дебетовая премиальная Black Metal

|

|

Несколько лет назад я сменил тарифный план с Tinkoff Black (самая популярная дебетовая карта, о ней расскажу чуть ниже) на Tinkoff Black Metal (тоже дебетовая, но премиальная). Добавились новые крутые фишки, сильно увеличились лимиты кэшбеков, снятия и переводов и процентов по вкладам. В общем, 2000 рублей в месяц за обслуживание окупается.

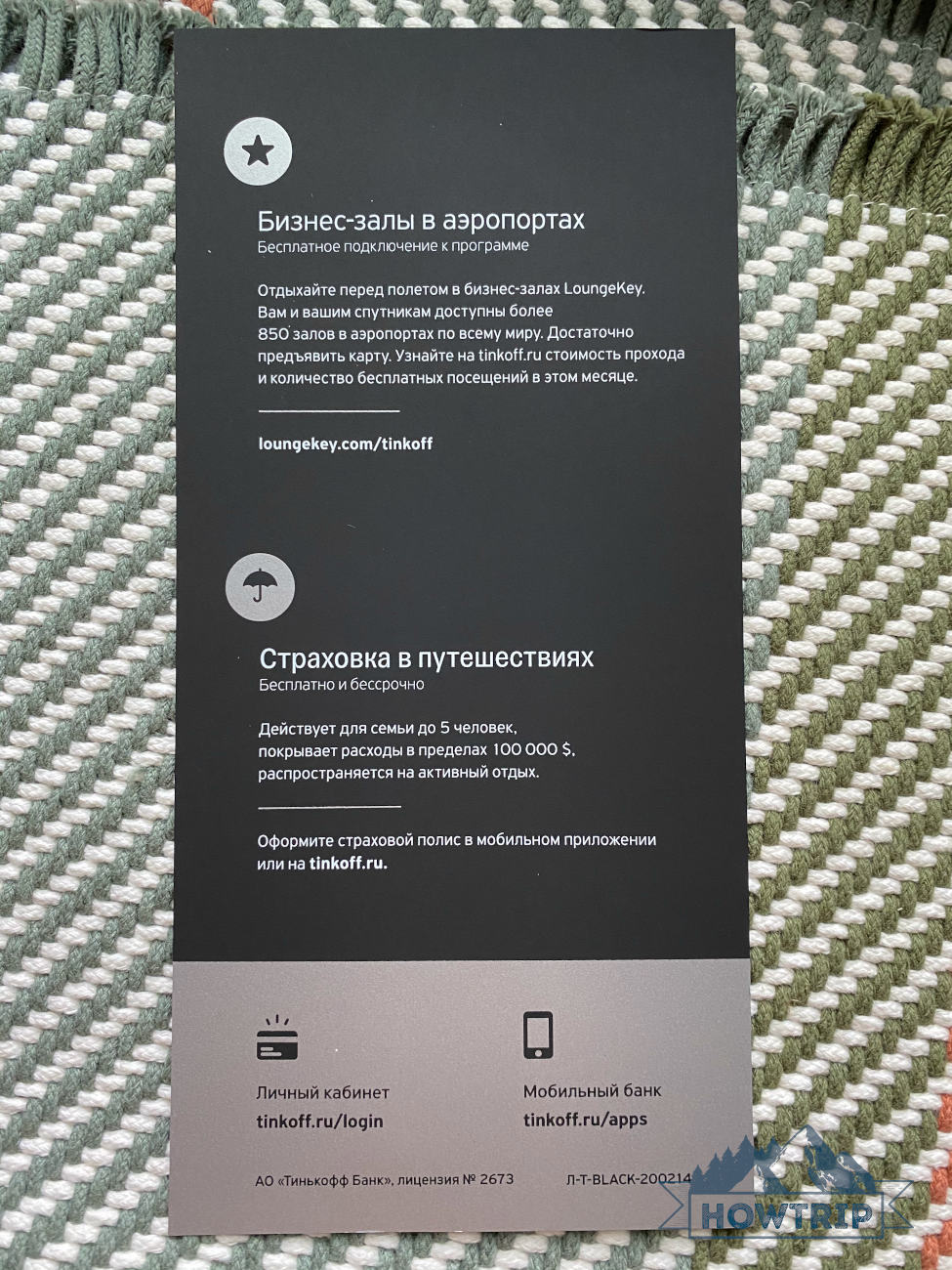

Металлическую карту от Тинькофф мы оформили давно и уже успели опробовать проходы в разных бизнес-залах по всему миру (сейчас на 2025 год банк сотрудничает с EveryLounge за границей — работают плюс минус также, но выбор стал меньше). Даже после всех санкций и блокировок, карта продолжает быть одной из основных и думаю это о многом говорит!

Об условиях.

Стоимость обслуживания карты — 1990 рублей в месяц. Или бесплатно, если:

— тратить от 200 000 рублей в месяц и держать 1 000 000 рублей на счетах,

— или ежедневно поддерживать на счетах от 3 000 000 рублей.

В качестве счетов учитывается всё: и карточный, и накопительный, и брокерский, и вклады, и ИИС.

Еще из классических преимуществ по сравнению с обычной Блэк:

- Снятие налички в банкомате любого банка без комиссии до 500 000 рублей в месяц

- Увеличение переводов без комиссии на карты других банков с 20 до 50 тысяч рублей в месяц

- 7% на остаток действует на сумму до 300 00 рублей на карточном счете, а все, что свыше, получает 4% (для сравнения: на «просто Блэк» свыше 300 000 рублей не начисляется ничего)

- Увеличение максимальной суммы кэшбека с 3 тысяч рублей до 30 тысяч в месяц! Мы приобрели ноутбук в магазине, с которым партнёрится Тинькофф, и получили обратно 12 000 рублей — а если бы оплатили базовой Блэк, то вернули бы только три тысячи. Можно сказать, стоимость обслуживания окупили уже на восемь месяцев вперед:)

Почему мы перешли на Блэк Металл? Заинтересовались инвестициями и в дополнение к карточному счету и вкладу открыли и брокерский счет от Тинькофф. Плюс, «подкупили» и бонусы для путешествий (о чем ниже).

Кстати, вот «доказательство», что мы действительно пользуемся Блэк Метал — у нас есть пригласительная ссылка, оформив карту по которой вы получите 2000 рублей на счет:

Такая ссылка доступна только владельцам премиум тарифа.

В этой премиальной карте от Тинькофф банка кроется ряд существенных плюсов для поездок за границу:

- Страховка до $100 000 распространяется на ЛЮБЫХ пятерых человек. Обычно банки ставят условие на супруга/супругу и детей, но с Блэк Метал можно вписать, например, и гражданскую (-ого) жену/мужа, и ваших родителей.

- Бесплатные проходы в бизнес-залы по Everylounge 2 раза в месяц (итого 12 раз в год) — что не восторг, но сейчас с этими проходами у любого банка всё сложно.

- Отличные повышенные кешбэки на трэвел — за бронь отелей 10%, авиа 5%.

- И бонус: 15% скидка на тариф Бизнес в Яндекс Такси — если дополнить еще 10% от подписки на Яндекс Плюс, то будет 25%, а это очень даже неплохо!

На сайте Тинькофф об этом не пишут, но первый месяц картой Metal можно пользоваться бесплатно, так как учет тарифа начинается со следующей даты периода. Например, оформили карту 27 июля, а расчетный период стартует с 24 августа.

Поэтому можно открыть карту перед поездкой, сперва получить кэшбэки за бронирования, потом использовать проходы в бизнес-залы и очень хорошую страховку, ну а далее — закрыть, если не понравится, заплатив за 1 месяц обслуживания (то есть 1990 рублей). А их вы перекроете подарочными 2000 рублями по программе «Приведи друга» от нас — дублирую ссылку еще раз!

Итого два месяца бесплатно. Только страховка на семью из нескольких человек будет стоить дороже раза в три 🙂 Попробовать стоит.

Я пользуюсь картой три года и «созрел» на честный отзыв — перечислил все плюсы-минусы и сделал выводы, нужна ли она вообще после бесплатного периода.

P.S. Блэк Метал отлично работает в связке с премиальной кредиткой All Airlines!

2. Т-банк, карта Black

Обычная Тинькофф Блэк сопровождала нас в поездках за границу с самого начала (начиная с 2014 года), но уже несколько лет как мы перешли на Black Metal (пользуемся бизнес залами и страховками). Все же Black остается хорошей картой для повседневных трат.

Переходите по кнопке и получайте 2 месяца бесплатного обслуживания:

В таком желтом конверте мне привезли мою карту Тинькофф Блэк

Основное преимущество Тинькофф заключается в трех словах – это интернет-банк. И это очень удобно в путешествиях. Даже будучи премиальным клиентом Сбера или Альфы, приходится посещать офис для выяснения вопросов/подачи заявлений/перевыпуска карты и т.д., что в путешествии, разумеется, невозможно. В Тинкофф проблемы решаются через телефонный звонок и чат в мобильном приложении или онлайн-кабинете. Последний также очень полезен – здесь видны все выписки по картам/счетам, детали проведенных операций, можно вручную поставить лимит по расходам в день (если хотите обезопасить себя от «случайных» списаний) и уведомить банк о скором отъезде карты за границу одним кликом (чтобы не заблокировали).

|

|

Минусы? Они есть: неоднозначные отзывы со стороны владельцев именно кредитных продуктов Тинькофф (мы же говорим сейчас про дебетовый). Кто заставляет людей брать кредитки и не дает внимательно читать инфу о тарифах/не пополнять вовремя лимиты? В любом случае, банк очень подкупает своим сервисом. А тут нам точно есть с чем сравнивать. Через приложение можно оплатить также авиабилеты и другие услуги.

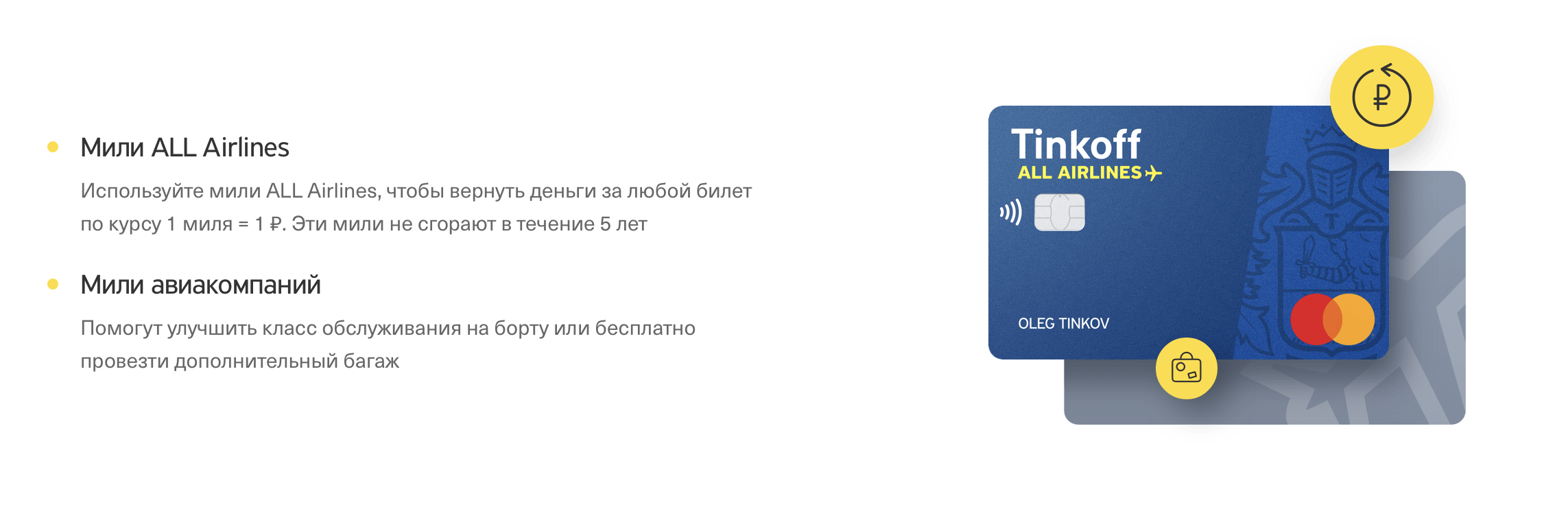

3. Тинькофф, кредитная ALL Airlines

Кредитные карты – это интересный инструмент, особенно если пользоваться разумно (например, открывать ради повышенного кэшбека на повседневные траты, а не ради денег в долг). Конкретно эта кредитка от Тинькофф презентуется столь масштабно, что ее стоит включить в выбор банковской карты для путешествий.

Чем она так симпатична? Кэшбек: минимальный (на все категории товаров) равен 2% и таким образом выводит любые покупки за границей в ноль. 7% возвращается за авиабилеты на сайте Тинькофф (по сравнению с Авиасейлс – нашим любимым поисковиком дешевых билетов – цены ощутимо выше), 10% — за отели, забронированные также на сайте Тинькофф. C отелями действительно выгодно, сейчас сайт работает с сервисом Ostrovok, который агрегирует предложения от того же Букинга, но оплатить можно российской картой. Начисляется кэшбек в виде миль, 1 миля = 1 рубль.

Переходите по ссылке и получайте бонусы по обслуживанию кредитки (нужно выбрать карту в разделе Кредитные карты).

Один из главных минусов вытекает как раз из возможности тратить бонусы. Во-первых, только на авиабилеты. Во-вторых, да, подойдет любой сайт, но: билет должен стоить от 6000 рублей. Более того, цену нужно «подгонять» под мили, т.к. снимаются они кратно 3000. К примеру, билет может равняться 6500 рублям, а с карты уйдет 9000 миль. Не будут же с вас брать меньше, чем цена перелета. 🙂 Иной минус – это все-таки кредитка, и за пределы 55 беспроцентных дней лучше не выходить. Главное четко понимать условия. Мы активно пользуемся подобной картой и очень довольны.

Есть также вариант дебетовой карты ALL Airlines Подробнее >>

Кстати, и с кредитной, и с дебетовой All Airlines идет бесплатная страховка для путешественника. Это классное дополнение, особенно в случае частых поездок.

|

Если ваш банк подобную не предоставляет, а страховка нужна (и не только для визы, но и для собственного спокойствия), смотрите на Cherehapa или Сравни.ру. Здесь самые недорогие полисы. |

4. Дебетовая карта от Denizbank

Можно открыть только находясь в Турции

Из-за санкций для путешествий сейчас хорошо бы иметь хотя бы одну карту зарубежного банка — Армения (Ереван), Казахстан, Турция или Белорусь. Мы решили открыть карту в Турции (еще в марте 2022 года), а потом открыли в Ереване (об этом будет чуть ниже). Удобно, что можно снять наличные доллары/евро в банкоматах или офисах банка в Турции или за границей. Минусы — не получится оплатить многие зарубежные сервисы и платежи более 1000 лир без 3-d верификации.

Здесь подробно расписывать не буду, так как у нас есть хороший гайд по карте Deniz в отдельной статье. Просто переходите туда, там 800+ комментариев, читайте их, и если едете в Турцию, можете открыть карту 🙂

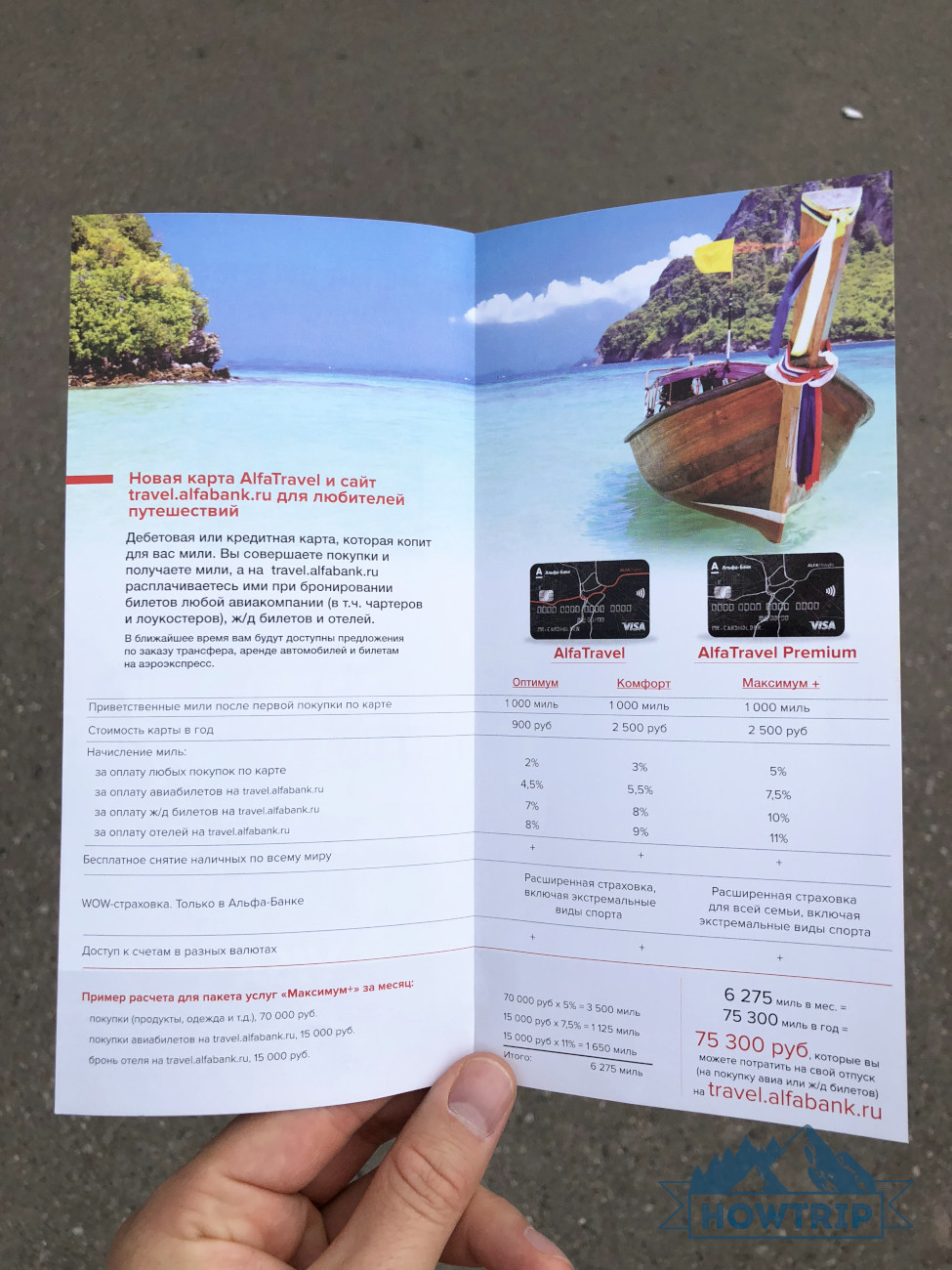

5. Альфа Банк Премиум

|

|

По нашему мнению, одна из неоднозначных среди популярных банковских карт с кэшбеком. Она все время завоевывает какие-то титулы, признания пользователей, но мы не видим в ней ничего выгодного. Чтобы получить проходы в бизнес залы (2 прохода в месяц, 12 в год) на счетах должно быть от 3 млн рублей. Или тратить от 200 000 рублей в месяц и тогда на счетах от 2 млн рублей.

Довольно весомые траты для получения премиум предложений. Во-вторых, потратить полученные мили можно только на сайте Альфа Тревел.

6. Карта UniBank в Армении

Можно открыть в Ереване — нам сделали за 3 рабочих дня.

Карта более чем отличная, в отличие от турецкой, картой Unibank можно оплатить зарубежные сервисы. Можно пополнить все еще (на январь 2025 года) платежом через Тинькофф в рублях (отправляются деньги через банки-корреспонденты). Минусы тоже есть — сложно получить наличные доллары в офисах банка (банкоматов долларовых нет). Мы снимали за границей евро, давал без проблем (с комиссией стороннего банка в 2%). Но в целом карта точно не для получения наличных — их до сих пор проще купить в обычном отделении банка.

7. Карта Фридом Финанс в Казахстане

Еще в декабре 2024 года карту можно было без проблем открыть удаленно. Но с января 2025 года этого сделать НЕ ПОЛУЧИТСЯ! Хотя все быстро меняется, поэтому всегда уточняйте в онлайн-чатах в телеграме. Проблема в том, что на январь 2025 года казахстанский ИИН НЕЛЬЗЯ оформить в дипучреждениях Казахстана (в России это Москва и Петерубург), то есть удаленно его сделать не получится, а без ИИН нельзя открыть счет. До сих пор работают приглашения от друзей (банк каждому (или почти каждому) ссылки «приведи друга», поэтому уточняйте у своих знакомых с такой картой).

Как открыть карту в казахстанском банке?

Хорошая новость для тех, кому нужна карта в банке Казахстана. Фридом Финанс сделал удаленный сервис по открытию счетов и карт для россиян — раньше было кучу посредников, которые брали 10-30 тысяч рублей, сейчас же это будет стоить около 5 000 рублей и никуда ехать не нужно!

Как получить?

Зайти на сайт и заполнить форму для нерезидентов non-resident. bankffin. kz

Важно понимать, что получить физическую карту можете только вы сами (другой человек ее получить не сможет). Но если вы сейчас НЕ в России, можно оформить виртуальную карту и привязать ее в Apple Pay или Android. В принципе, физическая карта за границей на моем опыте нужна редко — я пользуюсь картой банка Армении.

Как пополнять?

— Можно через приложение или отделение Цифра банка

— Рублевым переводом через корреспондентский счет

— Можно оформить еще счет в брокере Фридома, тогда получится покупать валюту по самому выгодному курсу на бирже и сразу зачислять на карту (хотя как сразу, по отзывам людей это занимает 1-2 дня)

— Есть и другие способы, выше расписал только самые основные, которыми пользуюсь лично

7. Промсвязьбанк, дебетовая Карта мира без границ

Банк Промсвязбанк под санкциями.

- Курс конвертации: ЦБ + 1,5%

- Трансгран: 0% если операция совершается в $, € или рублях, иначе 1,99%

- Снятие нала: 1%, минимально 299 рублей

- % на остаток и кэшбек: до 5% и 1-1,5% бонусными милями; потратить можно только на авиа и ж/д билеты, отели, аренду авто, тур или круиз по курсу 1:1

Промсвязьбанк мы пока не испробовали. Но вообще, карта более-менее подходит для платежей в долларах/евро за границей, а в комплекте дает страховку для путешествий.

Проясним ситуацию с кэшбеком: 1,5% – на покупки за границей и категорию «путешествия»; 1% — на все остальные. Таким образом, потери при покупках в $ и € составят 0-0,5% (курс – кэш), в иной валюте — ≈1,5-2%. За снятие денег в иностранном банкомате распрощаться придется с 2,5-4,5% от суммы. Годовые и кэшбек приходят на карту в виде бонусных миль (1 миля = 1 рубль, не более 3000 миль в месяц), расточительствовать ими можно в вышеупомянутых категориях.

Стоимость обслуживания – 1990 рублей в год, если оплачиваете в течение месяца с момента открытия карты – «комплимент» 500 миль.

4. Открытие, дебетовая Opencard

Банк Открытие под санкциями.

|

|

- Курс конвертации: ЦБ + ≈2,8%

- Трансгран: имеется

- Снятие нала: 0%

- % на остаток и кэшбек: — и 3-11% в виде бонусов

Как и Тинькофф Блэк, это не карта с акцентом на путешествия. Но она выглядит гораздо интереснее, чем трэвел-продукт от Открытия (о котором ниже).

Итак, Opencard бесплатна в обслуживании — без каких-либо условий; с нее можно переводить до 20 000 рублей в месяц на карты других банков без комиссии; снимать в ЛЮБОМ банкомате до 1 000 000 рублей в месяц без комиссии.

Есть кэшбек в целых 11% на категорию «Отели и билеты» и фиксированный 1% за все остальное. Требования для такой щедрости: поддерживать баланс от 100 000 рублей, покупать с карты минимум на 5000 рублей и провести платеж через приложение от 1000 рублей в месяц (например, за жкх).

Но стоп, куда без минусов? Повышенный кэшбек — 11%-ный — не больше 3000 рублей в месяц. Т.е, на отели и билеты выгодно тратить около 27 000 рублей. К тому же, Открытие — один из тех «вредных» банков, что берут двойную конвертацию, если компания, у которой вы что-либо покупаете, не из России. Даже если счет выставлен в рублях.

У нас постоянно повторяется такая ситуация с Airbnb — покупка в рублях, но банк видит, что продавец заграничный, и переводит платеж в доллары, а доллары снова в рубли. По своему курсу, конечно. Разница между «итого» и конечным списанием может достигать 5%.

Открытие, дебетовая Travel карта, пакет Оптимальный

- Курс конвертации: ЦБ + ≈2,8%

- Трансгран: имеется

- Снятие нала: 1%, минимально 250 рублей (если не выполняются требования)

- % на остаток и кэшбек: до 7% по счету и 3% в виде бонусов-рублей

У Открытия был неплохой выбор карт для путешествий. После объединения с Бинбанком осталась одна карта Travel — и та не особо выгодная. Но мы все же рассмотрим наиболее приемлемый по условиям бесплатного обслуживания пакет – Оптимальный (еще есть Премиум).

Всю путешественническую суть карты можно описать так: «получай фиксированный кэшбек в 3% за любые покупки — трать его на покупку авиабилетов и жд и бронирование отелей исключительно на сайте Открытия (где цены традиционно завышены)».

Ладно хоть кэшбек выводит покупки других странах почти в ноль. Снятие денег в чужеземных банкоматах проходит без комиссии (но теряется 2,8% на конвертации), если закидывать на карту 50 000 рублей ежемесячно, или поддерживать баланс от 150 000 рублей при тратах от 20 000 рублей в месяц. Есть возможность привязать карту к счету «Моя копилка» и получать процент на остаток в 7%.

8. Бинбанк, дебетовая AIRMILES, пакет услуг «Премиум»

Обновление от 8.03.2019

- Курс конвертации: ЦБ + ≈2,5%

- Трансгран: 0%

- Снятие нала: 0%, но не более 75 000 рублей в месяц

- % на остаток и кэшбек: 6% (при тратах от 25 000 рублей в месяц) и 1-7% бонусами; потратить можно только на авиа и ж/д билеты, отели и аренду машины

Эта карта достаточно прочно засела в нашем кармане, но она НЕ основная, хотя, расплачиваясь ей, можно уйти в хороший плюс.

При покупках в нерублевой валюте потери составят ≈1,5% (курс – 1% кэшбека), но в категориях «отели, авиа или ж/д билеты, аренда авто» на счет придет + ≈5,5%, т.к. за них повышенный 7-процентный кэшбек. При снятии наличных теряется ≈2,5%. Процент на остаток по счету и кэш зачисляются на отдельную виртуальную карту в виде бонусов, где 1 бонус = 1 рублю. Использовать их можно исключительно для онлайн оплаты товаров из обозначенных разделов на любом сайте. Еще из преимуществ – мультивалютность, т.е. можно привязать три счета — $, € и рубли, и легко переключать в поездках.

Категория такой карты Бинбанка – Visa Signature или Master Card World Black Edition, и обслуживание – 1950 рублей в месяц; бесплатно, если поддерживать баланс от 400 000 рублей (для регионов, для Москвы и СПб – 600 000 рублей) или тратить от 150 000 рублей ежемесячно. В этом заключается и своеобразный минус, т.к. суммы для бесплатного обслуживания достаточно большие. К тому же, банк не дает нормальный человеческий договор при оформлении. Честно говоря, не знаем, с чем это связано.

С 1 января 2019 года Бинбанк и Открытие объединились. Карты, выпущенные до, поддерживают прежние пакеты услуг до окончания срока действия. Карта AIRMILES больше не оформляется.

9. Райффайзен, дебетовая Афиша Рестораны

С 1 мая 2018 года карта более не выпускается. Оформленные до 1 мая продолжают действовать.

- Курс конвертации: ЦБ + ≈1,5-2%

- Трансгран: 1,65%

- Снятие нала: 150 рублей + 1% (консультанты уверили, что 2 раза в месяц и в банкоматах других стран – без комиссии)

- % на остаток и кэшбек: – и 10% деньгами

О предложении Райффайзена мы узнали совсем недавно. Карту заказали, и как испробуем ее в деле, подробно распишем. UPD. Опробовали ее в мае в Европе и нам понравилось! C 5400 рублей трат получили 540 рублей кешбека. Не плохо 🙂

Банковские карты с кэшбеком всегда «цепляют», но когда карта возвращает 10% потраченных средств в кафе и ресторанах ЗА РУБЕЖОМ – это превращается в must have для путешествий. Даже несмотря на трансгран и курс конвертации, мы окажемся в плюсе на ≈6,4%! Кэшбек зачисляется деньгами, но не более 2500 рублей в месяц. Привлекает и акция, гарантирующая бесплатное обслуживание в течение первого года (далее – 2900 рублей, или бесплатно от 100 000 рублей на счету), если успеть оформить карту до 31.12.17, и бесплатная страховка для путешественника.

За остальные покупки, в т.ч. и в России, мы не получим ничего. Отсюда и минус – карта весьма ограничена в применении. Но в комбинации с другими картами, должна быть хороша, проверим!

Обновление после 6 месяцев использования (июль 2018)

- Тратите деньги за границей в кафе, например, весь июнь, кешбэк приходит через 20 рабочих дней в следующем месяце.

- К сожалению, узнать какие операции прошли по кешбэку, а какие нет, нельзя (в приложении этой инфы нет).

|

Но помимо кэшбеков, страховок и бизнес-залов есть и другие моменты: какая карта выгоднее для снятия налички, какая — для оплаты… Данная статья бы получилась еще длиньше, поэтому обо всем этом мы рассказали в отдельном материале 🙂 |

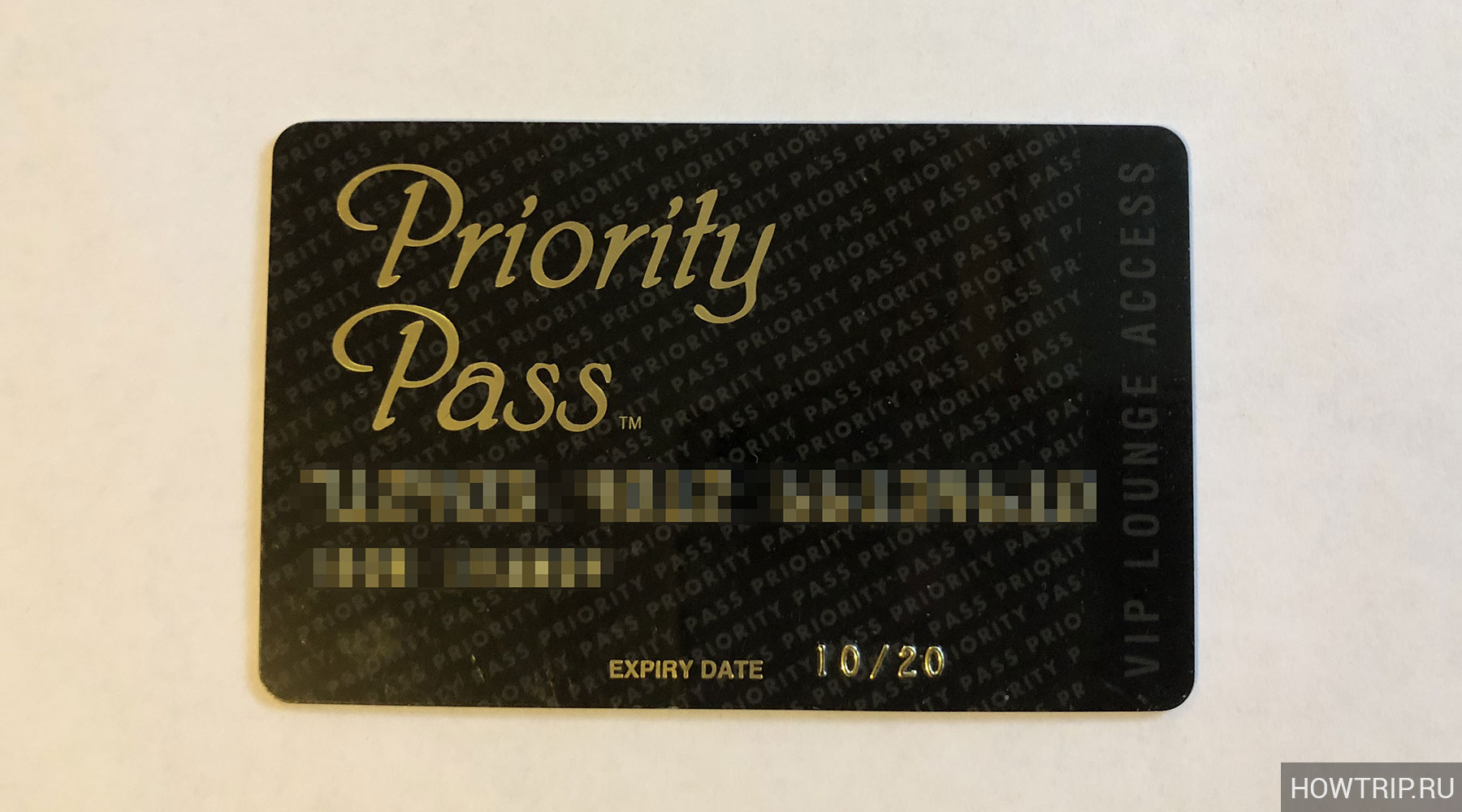

Банковские карты с доступами в бизнес залы

Выбирая банковскую карту для поездок за границу, и особенно частых, обратите внимание на доступность программы Everylounge или GreyWall у Тинькофф (раньше было Priority Pass). Она дает право проходить в бизнес-залы аэропортов по всему миру, где есть возможность отдохнуть/подремать на комфортных диванчиках, или даже в отдельных комнатах, принять душ, бесплатно поесть и т.д. Вам когда-нибудь удавалось перекусить, например, в московском аэропорту, не проделав дыру в бюджете? 🙂

Банковские карты с приорити пасс относятся к премиальной категории, и банки ставят особые условия по их выпуску. Правда с каждым годом у всех банков условия ухудшаются. Если раньше бесплатные безлимитные проходы в бизнес-залы давались за поддержание 400 000—600 000 рублей на счетах, то теперь порог сильно выше (например, от 3 000 000 рублей). Я пользуюсь такими картами с 2016/2017 годов и условия становятся только хуже, к сожалению. На 2025 год в России ВСЕ ЕЩЕ есть банковские карты с бизнес залами (но без Priority или Lounge Key, эти двое остановили сотрудничество). Есть Grey Wall и Everylounge, а также более универсальный на мой взгляд ДрагонПасс у некоторых банков (тем более, если вы летите в Азию). Хотя тот же Тинькофф мне компенсировал проходы в бизнес залы когда я их сам оплатил другой картой и предоставил поддержке банка чек оплаты (компенсируют до $50).

Сейчас банковских карт с приорити пасс фактически нет. А лучший на мой взгляд вариант в 2025 году для «просто попробовать в одной поездке» — Тинькофф банк и их карта Металл, которой я продолжаю пользоваться из-за хорошей страховки, кешбэков и бизнес залов. Хотя всегда есть вариант купить самостоятельно карту приорити пасс (стоит в районе 300 евро за 10 проходов), которую можно открыть без привязки к какому-либо банку. Еще мне предлагали премиальную карту от Цифра банка на таких же условия как в Тинькофф, смысла переходить я не увидел.

UPD: самой первой премиальной картой у меня был Бинбанк, потом Сбер премьер, сейчас перешел на Тинькофф Блэк Метал (2 прохода в бизнес) + кредитка All Airlines, по ней удобно оплачивать и копить мили (2% от трат), когда по обычной дебетовой 1%.

|

|

|

Далее очень кратко обновил информацию со списком банков с проходами в бизнес залы аэропортов на январь 2025 года |

Тинькофф, любая карта Премиум: 1 999 рублей в месяц. Бесплатно — при тратах от 200 000 рублей и 1 000 000 на счетах. Или иметь общий остаток от 3 000 000 рублей на всех счетах. А можно по-другому — подключить премиум инвестиции в Тинькофф, положить туда 1 000 000 рублей и будет 990 рублей/месяц (а карты уже выпускаются бесплатно). 2 прохода в бизнес залы в месяц (если выполняете условия или платите абон. плату). Если остаток на счетах от 3 млн. рублей, тогда проходов становится 4 штуки.

Райффайзен, пакет «Премиум 5»: можно получить 4 прохода в ГОД при платном обслуживании в 2500 рублей в месяц или 10 проходов в ГОД при выполнение условий (от 1,5 млн. рублей на счету или 150 000 рублей трат в месяц). Раньше можно открыть карту на 3 месяца, заплатить 5000 рублей за обслуживание (за первый месяц и месяц отключения комиссия не взимается, если они не совпадают) и получить 10 проходов для владельца карты. Безлимитка от Райффайзена (на квартал!) даровалась за 5 000 000 рублей на счетах; или за 3 000 000 рублей на балансе и ежемесячные траты от 200 000 рублей.

Следующие банковские карты с priority pass (everylounge) гораздо менее интересны и выгодны. Но мы обязаны о них рассказать.

Сбер, пакет «Сбербанк Новый Премьер»: как мне кажется, самый неоднозначный в пользовании продукт. Раньше клиентов манила карта priority pass и халявные условия — выдавалась безлимитка и для держателя, и для гостей всего за 2500 рублей в месяц! В 2025 все совсем иначе — можно получить от 2 (если на счету от 3 млн. или 200 тыс. трат в месяц) до 6 проходов (на счет от 6 млн. или 350 тыс. трат в месяц).

MIR SUPREME в пакете «Привилегия» ВТБ24: дает 2 бесплатных посещения в месяц для обладателя карты, который держит от 2 000 000 рублей на счету и трат от 100 000 рублей в месяц, и 8 проходов, если на счету от 6 000 000 рублей.

Альфабанк, пакет «Премиум»: дарует хозяину 2 прохода в месяц при тратах от 200 000 рублей и 2 000 000 рублей на счету. Безлимитный проход – на минуточку! – от 6 000 000 рублей. 24 прохода в год можно получить если у вас на счет от 6 000 000 рублей или 3 000 000 рублей и 350 000 рублей трат.

Раньше банки выдавали такие карты от Priority Pass — у меня до сих пор несколько штук в столе лежит

|

Интернет за границей: Симкарта DrimSim (по ссылке 7 евро) >> |

Дебетовая карта путешественника – наш выбор

Для нас лучшие банковские карты для путешествий – это, во-первых, рублевая Тинькофф Black (перешли на Тинькофф Блэк Метал). Отличная дебетовая карта для поездок, ей мы, в основном, оплачиваем что-то онлайн, используем страховку и бизнес залы, снимать деньги за границей сейчас не получится, поэтому для этого используем карты из таблицы выше — турецкий Denizbank и армянский UniBank.

Преимущества Тинькофф Металл на данный момент для нас очевидны. Ну, понятно почему: карта со страховкой (бесплатной и премиальной), покрывает франшизу при аренде авто до $3000 (и мы пользовались разок), также пользовались страховкой в Турции — все прошло гладко, даже такси до госпиталя предложили компенсировать! Также остаются бизнес залы, кешбэки и прочие «плюшки», которые сейчас довольно редкие.

По нашему мнению, это до сих пор одна из самых крутых трэвел-карт. Хотя условия уже далеко не такие, как было несколько лет назад.

Накопить на поездку (с помощью кэшбека с милями и рублями, а также процентов на остаток) вполне легко – так, часть стоимости билетов и отелей в США вернулась к нам в виде билетов в Европу на майские на двоих. За 2022 год милями я накопил около 80 000 рублей, что очень неплохо! Плюс примерно 40 000 процентами на остаток и кешбэками по дебетовой карте. За 2024 год удалось скопить чуть меньше, 30 000 миль и я придумал куда их тратить — Тинькофф Мобайл. Оплачиваю этими милями связь за границей, очень удобно. Если у вас еще не было, по ссылке 500 рублей.

Копирование материалов разрешено только с обязательным указанием прямой, активной и открытой к индексации гиперссылки на howtrip.ru.

Привет! Мы - Игорь и Ирина, а HowTrip - наш проект о путешествиях.

Привет! Мы - Игорь и Ирина, а HowTrip - наш проект о путешествиях.

Здравствуйте подскажите пожалуйста а какая карта лучше для путешествий по России? Не касаемо европы

Да в принципе любая, которая вас устраивает 🙂 мы давно пользуемся дебетовой Тинькоф Блэк, потому что у нее кэшбэк на все покупки 1-2%

А про Армянскую карту можете поподробней рассказать? И нет такой страны чтобы оформить карту чтобы и букинг оплачивать, и нал снимать, и в магазинах оплачивать, и из России удобно переводить?

Все никак не соберусь статью про армянскую карту написать… С нее невыгодно снимать наличку, все остальное — супер. Для нас лучше всего комбо из 2 карт: турецкая — для снятия налички (по относительно выгодному курсу и с низкой комиссией), переводов рублей из России (но сейчас уже плохой курс обмена рублей на $ внутри банка) и офлайн-оплат, армянская — для любых онлайн-оплат (в том числе Аирбнб, букинг, аренда авто, что угодно), офлайн- и свифт-переводов из России.

Не знаю, может какая-нибудь казахская совмещает все нужные функции?..

Странно, что в статье про карты для путешествий и не указываете тот же юнионпей… хотя сейчас все знакомые, да и я, кто ездит куда-то — заводят карты того же россельхоза юнионпей. Просто потому что всеми другими нигде не расплатиться на месте. В Турции только россельхозом смог пользоваться. А мили и бонусы уже и на жизнь в россии можно оставить

В начале статьи в комментарии есть вставка про Union Pay, но недавно и в саму статью тоже добавили (даже ссылку на карту, которую мы оформили и использовали в Турции — для оплаты и снятия наличных).

Здравствуйте! Подскажите, пожалуйста, какую лучше открыть карту для поездки в ОАЭ (Дубай), они принимают в основном дирхамы, иногда доллары. Планирую открыть долларовый счёт и в основном расплачиваться картой, как не попасть на кругленькую сумму при конвертации валюты, посоветуйте, пожалуйста

Здравствуйте! В связи с последними событиями, лучше ехать либо с наличкой, либо оформить карту Юнион Пей.

Привет, спасибо за очень полезную статью! пользуясь приложениями используемых карт, бывало ли что Вы переводили средства в иной заграничный банк на счет или карту кому-либо? Благодарю

Добрый! Такие переводы называются Swift, на премиальном обслуживании в Тинькофф (я даю ссылки в тексте каким картами пользуемся), такие переводы без комиссии. Как правило обычно за 1 такой перевод берут от $15.

ВТБ премиум тоже хороший вараиант. Нужно тратить 75тр в месяц и имеем 3% милями, страховка на семью в путешествия, 2 приорити паса, консьерж и личный менеджер.

+ открываем брокерский счет в ВТБ, через биржу покупаем $ и заливаем на банковский счет по лучшему курсу.

К сожалению, многие не могут тратить 75 000 рублей КАЖДЫЙ месяц, поэтому предложение от Тинькофф в этом смысле выгоднее — та же кредитка All Airlines (2% кешбек милями, страховка хорошая есть, а приорити на премиальной версии можно получить). Мы, кстати, консьержем ни в одном банке ни разу не пользовались 🙂 Можно также подключить брокера и менять доллары по биржевому курсу. У ВТБ раньше были условия чуть лучше (у друзей эти карты были), но банк урезал условия. Хотя в тот момент (несколько лет назад) еще лучше условия были у БинБанка с 7% кешбэком и безлимиитными проходами. Сейчас это всего уже нет.

Добрый день! Ирина, я отправляю сына учиться в Чехию, какую карту выгоднее завести? Планирую переводить на счет карты деньги ежемесячно.

Добрый день! Выгоднее всего обычную карту дебетовую Тинькофф Блэк (вот эту).

Добрый день, оформила карту Тинькофф по вашей ссылке, но для 3 месяцев бесплатного обслуживания просят номер телефона друга, не могли бы вы дать пожалуйста

Написали вам на почту.

Ирина, добрый день!

Открыл счёт в Тинькофф, затем при переходе с карты Black на Black Metal возникла проблема с участием в акции

Добрый! К сожалению, по правилам участия в акции, если при получении Метал вы уже клиент Тинькофф — банк может не начислять бонусы. Но с другой стороны, в Тинькофф часто идет на встречу по этому вопросу 🙂

Добрый день! Можно пройти в бизнес-зал по чужой карте Priority Pass? Карта сестры, но она с нами не летит.

Здравствуйте. Нет, к сожалению, по чужой карте 100% нельзя.

Скажите, мне сказали что по Тинькофф блэк не будет начислятся кэшбек если я к примеру буду расплачиватся в Турции со счета в Турецких лирах

Добрый день! А кто сказал? В рублях, долларах и евро — точно начисляются, это из личного опыта. На счет лир лучше написать в поддержку Тинькофф, они более точно смогут вам ответить.

Вот как раз в поддержке тинькофф и сказали, получается что бы получать кэшбек нужно добавить доллоравый счет и с него уже платить, а если захочу снять наличные в местной валюте то тогда счет в турецких лирах, так?

Да, получается

Добрый день Ирина , собираемся с семьёй ( я, жена, ребёнок) в Турцию на 10 дней в 5+, пытаюсь понять сколько какой валюты с собой брать , у меня карта Сбер дебетовая только , проще всего открыть Тинькоф? правильно понял ? что там ещё нужно сделать? отдельно открыть счета в долларах и евро?

Добрый день! Да, можно открыть дебетовую блэк, например (по ссылке 2 месяца Tinkoff Pro бесплатно), или сейчас, до 30 сентября действует акция от банка для карты All Airlines, можно получить 6 000 миль (рублей) при трате от 1000 рублей (upd. предложение больше не действует/ссылку убрали).

Кэшбек начисляется только на оплату покупок со счетов в рублях, долларах, евро, фунтах стерлинга.

Уже начисляется. Список валют для кэшбэка расширили.

Вот и ответ вам подъехал 🙂

Так какую карту лучше оформить , Тинькофф Блэк или Хоум , планируется поездка Грузия и Турция , большую часть времени в Турции , оплату хочу делать по максимуму картой без участия налички , большую часть денег потратим на оплату бензина , следом кафешки и магазины . Если брать Тинькофф значит выгоднее всего открыть доллоровый счет , правильно или это значение не имеет если будет рублевый ?

Добрый день! Можно открыть дебетовую карту Тинькофф, там внутри приложения без проблем можно сделать счет в лирах. Купите их заранее и платите напрямую.А для Грузии можно там же в приложении сделать долларовый счет.

Обновляю комментарий. Мы написали статью про снятие наличных за границей, где рассмотрели мультивалютные карты и чем они выгодны 🙂

Ирина, здравствуйте!

Открыла счёт в Тинькофф, перейдя по вашей ссылке, теперь консультант спрашивает номер телефона человека, пригласившего меня в банк. Подскажите, пожалуйста, номер человека, поделившегося со мной ссылкой.

Спасибо!

Добрый день! 🙂 Поделились.

По Пользе Travel конвертация биржа + 0.7%, по Тинькофф Black биржа + 2.5%, думаю, выбор очевиден. Кроме того, у карты ХКФ кэшбэк 3% на все за границей и жирнющая по наполнению категория «путешествия». Про карты РНКО (кукуруза, билайн, ozon card) можно было также упомянуть в статье.

Согласны, кешбэк в 3% за границей выводит покупки в плюс. У нас у самих есть такая карта, но она сильно проигрывает тому же Тинькофф, тем что:

1) Нет % на остаток

2) Приложение неудобное, сервис тоже так себе — они нам 2 дня не могли подключить ни страховку, ни лаунж ки. Несколько раз ходили в офис и ждали по 2 часа.

Т.е. для повседневного использования не подходит нам вообще никак и просто лежит на полке, к сожалению.

Также мне важно ставить лимиты по карте (чтобы больше не списали за границей), тут так тоже нельзя. А ситуации такие были с другими банками — они предлагали либо в офис прийти, либо карту заблокировать 🙂

3) Карта только рублевая, это очень неудобно для поездок за границу

В ТКС можно привязать доллары или евро или другую валюту (за 2 минуты сделать счет внутри приложения) и платить напрямую без двойной конвертации.

4) Так же большой плюс карты Тинькофф (или Сбера) — они подстраиваются под евро/доллар в зависимости от того, где вы находитесь (чтобы не делать двойную конвертацию). Картой Хоумкредит в Европе получается платить не выгодно.

Тинькофф выгоден, если пользоваться валютными картами (у кого нет мультивалютности), либо привязывать карту к валютным счетам. С долларового счета платить в любой валюте, отличной от евро и британского фунта, с евросчета платить только в евро, иначе в конвертацию влезет банк. Если сравнивать рублевую блэк и Пользу Трэвэл, платить с карты хомяка выгодней. В Европе можно вообще не заморачиваться — везде платить либо Трэвэл, либо мастеркард голд в евро от того же хомяка (по нему прямая конвертация: любая валюта — евро по курсу мастеркад), в добавок у последней евровый бин, по нему свои вкусности. C валютным тиньком такое не прокатит — в Чехии мы платим с долларового счета, в Германии с еврового, иначе лишней конвертации не избежать. Например, вот так выглядит конвертация у Тинькофф при оплате в Чехии с еврового счета: чешская крона-доллар (по курсу мастеркард)-евро (по кросс-курсу,не самому хорошему, самого банка).

По обслуживанию и удобству использования Хоум Кредит в пух и прах проигрывает Тинькофф банку, действительно) Но тут кому как, в любом случае у обоих есть свои достоинства и недостатки)

Мой личный выбор банков для путешественников таков: Тинькофф, Хоум Кредит и карточки от РНКО — билайн и ozon card.

Сбербанк вообще для заграницы противопоказан)

Да, спасибо за комментарий, хорошо описали. В новой статье как раз расписываем вопросы конвертации, снятие наличных, мультивалютность. Кому интересно, можете кликнуть, посмотреть.

По-моему, лучшая из всех указанных для Priority pass карт это карточка КЕБ. Если не тратить 60 тыр, то она будет стоить 900 рублей в месяц. Для премиальной карты это вообще копейки. В принципе, для финансово грамотных людей, размер кэшбека для разного рода карт может достигать 10 тыр в месяц, и 900 рублей это не такая уж большая стоимость для 8 проходов в год. А тк КЕБ относиться к таким банкам, которые редко меняют свою программы в сторону ухудшения, ее можно взять на вооружение. В общем, спасибо за обзор.

Добрый день! Проблема этой карты — 8 проходов в год это мало к сожалению, если например мы вдвоем летим с 1-2 пересадками в Европу, то уже 6 проходов уходит (и это только в одну сторону).

Увы, сегодня получила смс от банка. С 01.09 кэшбек по России на авиа меняют с 7 на 3%. Просто плачу. Буду закрывать, но для поездки зарубеж открою вновь. Влюбилась в простоту и удобство карты. Моя любимка

Эх, многие сейчас меняют условия, по вкладам тоже 3,5% стало. Мы оформили Тинькофф Метал, на днях должны привезти карту, будем тестить! Там есть хорошие плюсы, о них расскажем в статье 🙂

«Итак, Opencard бесплатна в обслуживании — без каких-либо условий» — и через пару абзацев целая тирада условий, которые надо выдержать чтобы эту «бесплатность» обеспечить 😉 … разве что станцевать крабиком не требуют, а так, малейшая осечка — и в путь!

Добрый день! В том то и дело, в статье мы пишем, что карта бесплатная в ОБСЛУЖИВАНИИ, а вот если хотите получать фишки — разумеется нужно выполнять какие-то условия, так у всех банков. А вот есть банки, где и обслуживание платное. Мы сами лично пользуемся картами из статьи! Причем дебетовых Тинькофф у нас целых 3 разных, кредитными не пользуемся.

Подскажите какую лучше использовать на Бали?

Добрый день! В принципе любая подойдет, но на Бали обычно лучше снимать наличку без комиссии и уже ей расплачиваться.

Тинькофф Блэк дебетовая в этом плане будет хорошим вариантом либо любая другая, где можно снимать без комиссии со стороны вашего банка.

Скажите пожалуйста, все таки выгоднее всего в Европе Тинькоф расплачиваться по Вашему опыту?

Добрый день! Да, верно, мы обычно пользуемся дебетовой. Брать в Европу именно лучше Master Card, так как основной валютой там является евро.

Объездили 24 европейские страны. Никогда не задумывались о блокировке, чего и не случалось. Обычная дебетовая карта Сбербанк. На Кипре, автомобиль в аренду получили только при блокировании денег на кредитной карте. Дебетовую применять нельзя. В Германии, в каком-то захолустном городке, в супермаркете, тоже отказались принимать дебетовую, попросили оплатить кредиткой.

Добрый день! А вы при оплате говорили что у вас именно дебетовая? У нас просто бывали проблемы когда на заправках или в магазинах не проходила оплата при выборе именно дебетовой карты, но когда говоришь что у вас кредитная (или выбираешь в момент оплаты), то все хорошо! 🙂 Для аренды авто да, лучше использовать кредитную, либо заранее уточнять будет происходить блокировка денежных средств или нет. Иначе возврат можно ждать довольно долго.